В какие компании стоит инвестировать и что купить на фондовом рынке в 2025 году

Допустим, у вас появились свободные деньги, которые лежат на карте и потихоньку сгорают из-за растущей инфляции. Что с ними делать? Потратить на что-то приятное, оставить на «чёрный день» или приумножить их?

Разбираем, куда инвестировать, какие инструменты выбрать и какие риски учесть, чтобы не остаться у разбитого корыта.

NB: материал не является индивидуальной инвестиционной рекомендацией.

Топ-6 вариантов инвестирования в 2025 году

Перед инвестированием определитесь с целями: хотите ли вы сохранить капитал, получить пассивный доход или заработать на росте активов? Рассмотрим шесть популярных инструментов, их плюсы, минусы и особенности.

Вклады и накопительные счета

Самый понятный и безопасный способ. Вы кладёте деньги в банк, а он за это начисляет проценты.

Плюсы:

-

гарантированная доходность — фиксированный процент, известный заранее;

-

надёжность — вклады в банках, участвующих в системе страхования вкладов (АСВ), застрахованы до 1 400 000 рублей;

-

ликвидность — можно выбрать вклад с возможностью частичного снятия.

Риски и недостатки:

-

доходность ниже инфляции — значит, вы лишь будете едва догонять темпы инфляции, и существенно разбогатеть не получится;

-

ограниченные условия — если закроете вклад раньше срока, то потеряете все начисленные проценты, то есть вашу прибыль.

Советы:

-

открывайте вклад в крупных банках («Сбер», ВТБ, «Альфа-Банк») — минимизируете риски;

-

выбирайте варианты с капитализацией процентов — так ваша доходность будет выше;

-

если сумма вклада больше 1 400 000 рублей, разбейте её между разными банками, поскольку только эта сумма застрахована государством.

Вывод: вклады — хороший вариант, если нужно просто сохранить деньги, а не заработать.

Станьте экспертом в сфере инвестиций

Научиться проводить инвестиционный анализ, строить отраслевые финансовые модели и выбирать максимально доходные проекты можно за 4–5 месяцев на курсе «Инвестиционный аналитик» от Академии Eduson.

После обучения вы сможете получать от 120 000 рублей, работая в найме или на себя.

ОФЗ (Облигации федерального займа)

Здесь вы буквально даёте в долг государству, а спустя установленное время оно возвращает деньги с процентами. Риски минимальны, потому что вероятность дефолта всей страны — ничтожно мала.

Преимущества:

-

высокая надёжность — ОФЗ гарантированы государством;

-

регулярные выплаты — вы будете получать купоны каждые 1–3–6 месяцев, как проценты по вкладу.

Риски и недостатки:

-

номинал облигаций может снижаться — длинные облигации зачастую обесцениваются при росте ключевой ставки, поэтому инвесторы могут потерять от 10 до до 50% от стоимости номинала (посмотрите на цену ОФЗ 26238 для примера);

-

низкая доходность — если сравнивать с доходностью по вкладам без возможности снятия и пополнения с текущей ключевой ставкой в 21%.

Советы:

-

приобретайте ОФЗ с плавающим купоном (флоатеры) — они выгодны на фоне высокой ключевой ставки.

-

держите облигации до погашения и реинвестируйте купоны, чтобы получить максимальный доход.

-

покупайте ценные бумаги через ИИС (индивидуальный инвестиционный счёт), чтобы не платить налог и получать налоговый вычет, если платите НДФЛ.

Вывод: ОФЗ подходит тем, кто хочет безрисковый доход выше, чем по вкладам.

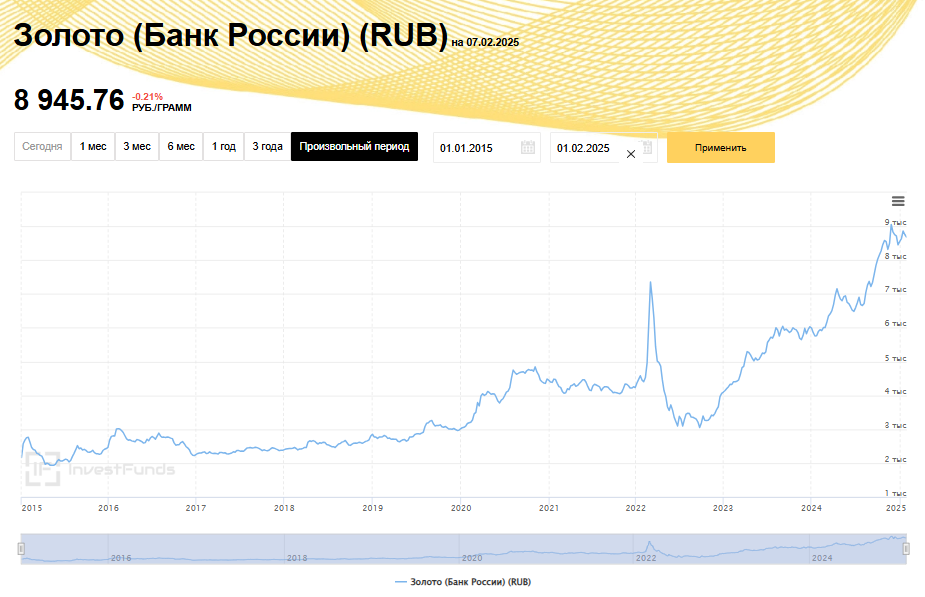

Золото

«Золото не дешевеет» — это миф. Оно, конечно, считается надёжным активом, но его цена скачет, особенно в кризисные времена. Если и вкладываться, то с расчётом на долгий срок.

Преимущества:

-

защита от инфляции — золото исторически растёт в цене (за 2024 год реальная инфляция составила 9,52%, а стоимость золота выросла на 42,7%);

-

высокая ликвидность — его легко продать в любой момент.

Риски и недостатки:

-

нет регулярного дохода — золото не приносит проценты и дивиденды;

-

колебания цен — стоимость золота может падать в стабильные времена.

Советы:

-

используйте ETF на золото — это проще и дешевле, чем покупать металл;

-

не вкладывайте всё в золото — оптимально 10–20% портфеля.

Вывод: золото лучше рассматривать как долгосрочную инвестицию, а не способ быстро заработать.

Корпоративные облигации

Тут схема та же, что с ОФЗ, только деньги в долг вы даёте не государству, а бизнесу. И смогут ли они вернуть долг — уже вопрос: чем больше риска, тем выше доходность.

Преимущества:

-

выше доходность, чем у ОФЗ — до 33% годовых при нынешней ставке в 21%;

-

регулярные выплаты — купоны каждые 1–3–6 месяцев.

Риски и недостатки:

-

риск дефолта — если фирма обанкротится, можно потерять вложенные средства;

-

менее ликвидны, чем ОФЗ — не сможете продать, если не найдется покупателя, согласного на вашу цену.

Советы:

-

выбирайте облигации крупных компаний с высоким и средним рейтингом — от ААА+ до А+;

-

диверсифицируйте — не инвестируйте все средства в одну организацию.

Вывод: корпоративные облигации менее надёжные, чем ОФЗ, но приносят больше дохода.

Иностранная валюта

Доллары, евро, юани — в нестабильные времена валюту покупают, чтобы защитить деньги от девальвации. Правда, заработать на этом сложно, если не торговать активно.

Преимущества:

-

защита от девальвации рубля — курс валюты может расти.

-

можно получать доход — вклады в юанях дают до 5% годовых.

Риски и недостатки:

-

курс может падать — например, при укреплении рубля;

-

ограничения на покупку валюты — возможны санкции и комиссии.

Советы:

-

покупайте валюту на бирже, а не в банке — там курс выгоднее.

-

диверсифицируйте: распределяйте средства между несколькими валютами.

Вывод: валюта — хороший способ сохранить деньги, но для стабильного заработка надо разбираться в рынке.

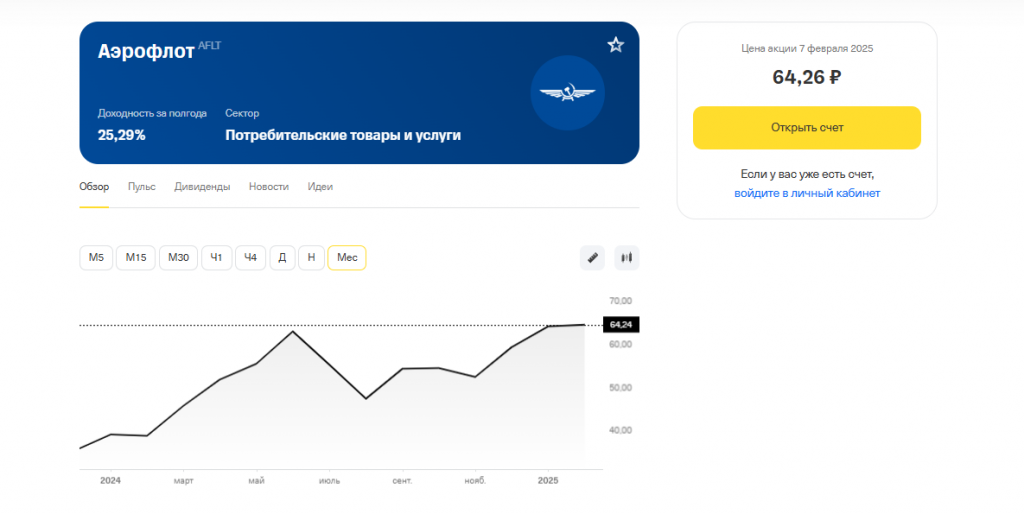

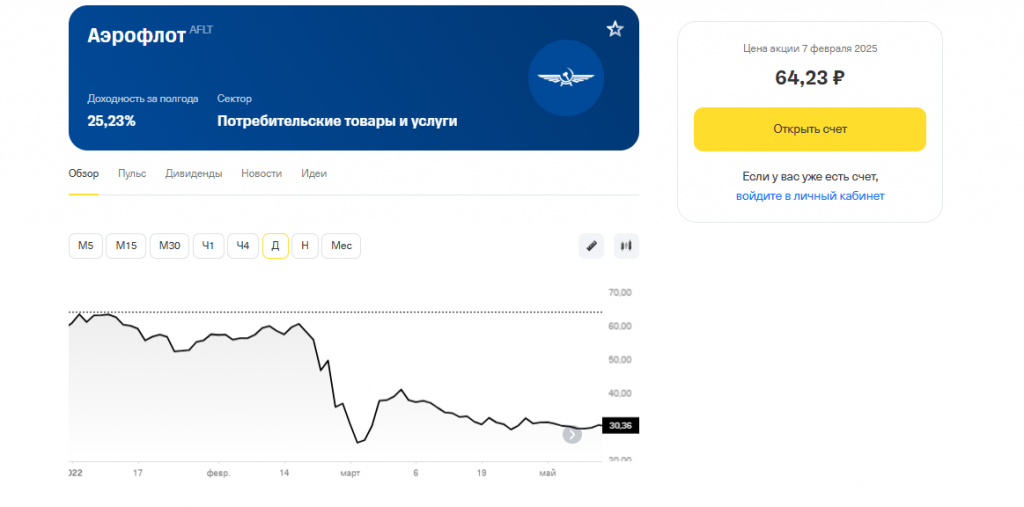

Акции

Здесь логика такая: вы покупаете акцию — долю компании — и в идеале зарабатываете на росте стоимости этой ценной бумаги или получаете дивиденды — часть прибыли бизнеса.

Преимущества:

-

высокий потенциал доходности — годовой рост может составлять как 30%, так и 150% (например, акции «Аэрофлота» выросли на 64,5%);

-

получаете дивиденды — однако не все компании делятся с инвесторами своей прибылью.

Риски и недостатки:

-

высокая волатильность — в основном из-за геополитического фона и структурных изменений в организации;

-

риск убытков — если компания обанкротится, акции могут обесцениться.

Вывод: акции — самый прибыльный, но и самый рискованный инструмент.

Если только начинаете разбираться в инвестициях, не бросайтесь сразу в акции или криптовалюту. Чем больше у вас будет опыта, тем легче вы сориентируетесь, куда вложиться, чтобы заработать, а не потерять.

Для старта — вклады, облигации и, если хочется чуть больше доходности, акции крупных и стабильных компаний. Например, в 2025 году аналитики советуют обратить внимание на компании IT и нефтегазового сектора: «Сбер», «Т-Технологии», «Яндекс», ЛУКОЙЛ и «Татнефть».

Вкладывайте деньги компании выгодно

Всего за 5–6 месяцев вы можете построить инвестиционную стратегию бизнеса и управлять инвестиционным портфелем.

На курсе «Инвестиционный директор» от Академии Eduson вы научитесь выбирать, оценивать, финансировать и сопровождать инвестиционные проекты. После обучения вы сможете претендовать на среднюю зарплату в 262 000 рублей.

Обзор популярных брокеров в 2025 году

Брокер — это лицензированная компания, которая предоставляет инвесторам доступ к фондовому рынку. Через него можно покупать и продавать акции, облигации, валюту, ETF и другие ценные бумаги — частные лица не могут торговать на бирже напрямую.

Альфа-Капитал

Кому подойдёт: инвесторам с крупными суммами, долгосрочным инвесторам.

Условия:

-

комиссия за сделки: от 0,03% за обороты до 1 000 000 рублей;

-

вывод средств: бесплатно, но могут быть задержки до 1–2 дней;

-

есть доступ к зарубежным рынкам (американские и европейские акции).

Плюсы:

-

высокая надёжность (брокер — часть группы «Альфа-Банк»);

-

поддержка клиентов с крупным капиталом;

-

широкий выбор активов.

Минусы: судя по отзывам на форумах, неудобное приложение.

Т-Инвестиции

Кому подойдёт: новичкам, активным инвесторам, мобильным пользователям.

Условия:

-

комиссия за сделки: от 0,025% до 0,3% (зависит от тарифа);

-

пополнение и вывод: без комиссии;

-

интуитивно понятный интерфейс;

-

есть подписка «Премиум» — снижает комиссии, предоставляет аналитику и персональную поддержку.

Плюсы:

-

простое и удобное приложение, подходит для новичков;

-

можно инвестировать с небольшими суммами;

-

доступ к зарубежным ETF, акциям и облигациям.

Минусы: высокая комиссия.

Атон

Кому подойдёт: опытным инвесторам, клиентам с крупным капиталом.

Условия:

-

комиссия за сделки: 0,025%–0,095% (чем больше оборот, тем ниже комиссия);

-

пополнение и вывод: бесплатно;

-

фокус на индивидуальных стратегиях управления капиталом.

Плюсы:

-

профессиональная аналитика, индивидуальные стратегии;

-

подходит для премиальных клиентов.

Минусы: пользователи отмечают частый обзвон и спам.

Получите востребованную профессию

Чтобы работать в сфере финансов, необязательно учиться в университете 4–6 лет. Достаточно пройти обучение на курсе «Финансовый аналитик» от Академии Eduson за 2–3 месяца.

Вы научитесь строить финансовые модели и анализировать финансовую отчётность. Сразу после курса сможете претендовать на вакансии финансиста и получать от 100 000 рублей в месяц.

БКС Мир Инвестиций

Кому подойдёт: среднесрочным и долгосрочным инвесторам.

Условия:

-

комиссия за сделки: от 0%;

-

пополнение и вывод: бесплатно;

-

есть доступ к иностранным рынкам.

Плюсы:

-

разнообразие тарифов — можно выбрать удобный;

-

доступ к зарубежным рынкам;

-

оперативная клиентская поддержка.

Минусы: на форумах жалуются на то, что клиентская поддержка отвечает долго, а в приложении сложно разобраться.

-

иногда бывают задержки в исполнении заявок.

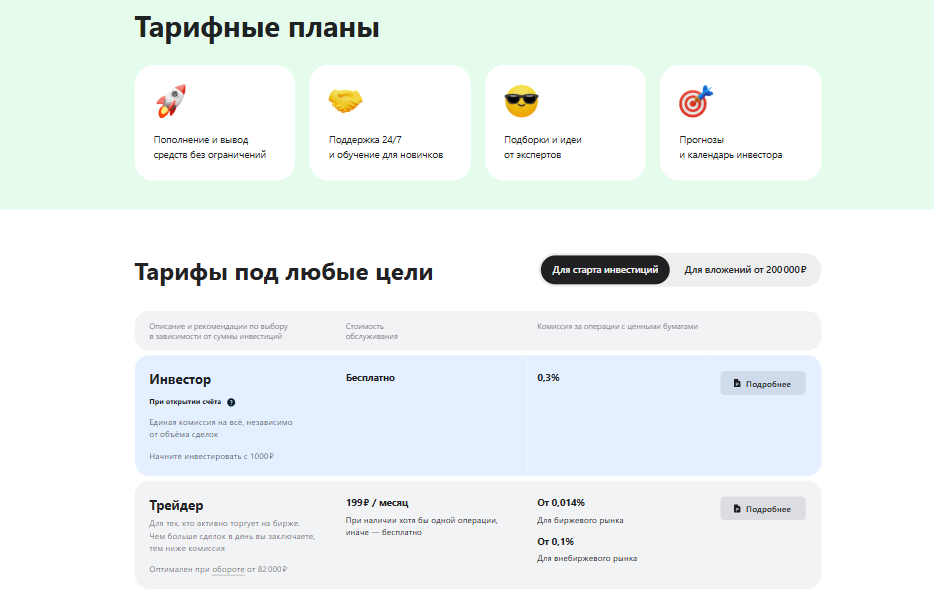

Цифра Брокер

Кому подойдёт: активным трейдерам, опытным инвесторам.

Условия:

-

комиссия за сделки: от 0,0002%;

-

пополнение и вывод: бесплатно;

-

фокус на низких комиссиях и быстром исполнении сделок.

Плюсы:

-

интуитивно понятная платформа;

-

гибкие тарифные планы.

Минусы: на форумах отмечают большие скрытые комиссии и низкую эффективность сделок.

ВТБ Мои Инвестиции

Кому подойдёт: начинающим и долгосрочным инвесторам.

Условия:

-

комиссия за сделки: от 0,05%;

-

пополнение и вывод: бесплатно.

Плюсы:

-

доступ к широкому спектру активов;

-

хорошая аналитика и поддержка;

-

подходит для долгосрочных инвесторов.

Минусы: некоторые пользователи недовольны работой колл-центра.

Как инвестировать: советы для новичков

Главное правило: сначала разобраться, потом вкладывать. Инвестиции — это не казино, где можно наугад ткнуть в кнопки и разбогатеть (можно, но шанс невелик). Поэтому сначала нужно учиться: читать статьи, смотреть разборы, изучать базовые принципы. Без этого легко слить деньги на первых же шагах.

Начать следует с низкорисковых инструментов. ОФЗ, депозиты, облигации крупных компаний, дивидендные акции — всё, что приносит доход без нервного тика. Если хочется сразу пойти ва-банк и вложиться в крипту, помните, что здесь нужны твёрдые знания и много опыта.

Инвестируйте только те средства, которые не жалко потерять на время. Не стоит скидывать на биржу всё до копейки и потом питаться гречей без соли. Инвестиции — это долгосрочная история, а не способ быстро разбогатеть.

Диверсифицируйте портфель, или простыми словами: не складывайте все яйца в одну корзину. Часть в акции, часть в облигации, немного в валюту или золото — даже если один актив провалится, остальные вытащат ситуацию.

Не торопитесь. Постепенно вкладывайте, анализируйте рынок, смотрите, что работает. Главное — не паниковать и не метаться при первых же скачках курса.

Перед выбором брокера сравните комиссии, удобство интерфейса и доступные активы, чтобы найти оптимальный вариант для себя.

Получите востребованную профессию

Чтобы работать в сфере финансов, необязательно учиться в университете 4–6 лет. Достаточно пройти обучение на курсе «Финансовый аналитик» от Академии Eduson за 2–3 месяца.

Вы научитесь строить финансовые модели и анализировать финансовую отчётность. Сразу после курса сможете претендовать на вакансии финансиста и получать от 100 000 рублей в месяц.

Вопросы и ответы

Нужно ли платить налоги?

При продаже акций с прибылью необходимо заплатить 13% налога. Если владеть бумагами более трёх лет, то налог с прибыли не взимается (при доходе до 5 000 000 рублей в год). Также 13% удерживаются с дивидендов, но эту сумму брокер списывает автоматически.

Какие есть риски?

Инвестиции в акции не гарантируют доход. Главные риски – падение цен на бумаги, возможное банкротство компании, а также валютные риски, если речь идёт о зарубежных активах. Важно помнить, что чем выше потенциальная доходность, тем выше вероятность потерь.

Как научиться торговать акциями?

Новичкам стоит начинать с изучения основ — читать книги и статьи, следить за новостями. Хороший способ освоить рынок — сначала инвестировать небольшие суммы и анализировать результаты.

За что нужно платить комиссию?

Брокеры взимают комиссию за сделки — как за покупку, так и за продажу ценных бумаг. У некоторых есть дополнительные платежи, например, за хранение активов в депозитарии. Также может взиматься комиссия за вывод денег со счёта.

Зачем нужен депозитарий?

После покупки акции должны где-то храниться. Для этого существует депозитарий — система учёта, которая фиксирует, кому принадлежат те или иные бумаги. Без депозитария невозможно подтвердить право собственности на акции, а их потеря была бы вполне реальной угрозой.

Зачем нужен брокер?

Брокер — это посредник между инвестором и биржей. Без него частное лицо не может самостоятельно покупать и продавать ценные бумаги.

Как купить акцию?

Для покупки акций необходимо открыть брокерский счёт, затем пополнить его, выбрать финансовый инструмент, указать количество и оформить покупку.

Как заработать на акциях?

Сначала выберите свою стратегию.

Например, инвестирование предполагает покупку бумаг с расчётом на их постепенный рост и дивиденды — наиболее надёжный подход, который требует терпения.

Трейдинг — активная торговля, при которой инвестор старается купить ценные бумаги по самой низкой стоимости, а продать — по максимально высокой.

Также есть стратегия инвестирования в дивидендные акции, когда выбираются компании, которые регулярно выплачивают своим инвесторам часть прибыли.

Что такое акции?

Акция — это ценная бумага, которая подтверждает вашу долю в организации. Покупая акцию, вы становитесь совладельцем бизнеса. Инвесторы зарабатывают двумя основными способами: на дивидендах, то есть получают часть прибыли компании, и на росте стоимости ценных бумаг.

Из чего складывается цена на акцию?

Цена зависит от спроса и предложения на бирже. Если много инвесторов хотят купить бумагу, цена растёт, если продают — снижается.

На стоимость влияют финансовые показатели компании, её прибыль и выручка, а также новости, экономическая ситуация и общее настроение покупателей. На российском рынке особенно сильно воздействуют внешние факторы: кризисы, санкции или действия крупных игроков, которые могут массово приобретать или продавать ценную бумагу.

Какие бывают акции?

Акции делятся на обыкновенные и привилегированные. Первые дают право на участие в управлении компанией и получение дивидендов, но их размер не гарантирован. Привилегированные не дают права голоса, зато чаще предусматривают фиксированные выплаты.

Ещё акции различаются по уровню риска:

-

голубые фишки — это акции крупнейших и надёжных компаний, которые стабильно работают на рынке (например, «Газпром» и «Сбер»);

-

акции второго эшелона — могут расти быстрее, но несут больше рисков;

-

самые рискованные — это дешёвые бумаги (пенни-стоки), которые могут как стремительно вырасти, так и обесцениться.